火山导读:

香港公司报税的基本要求

-

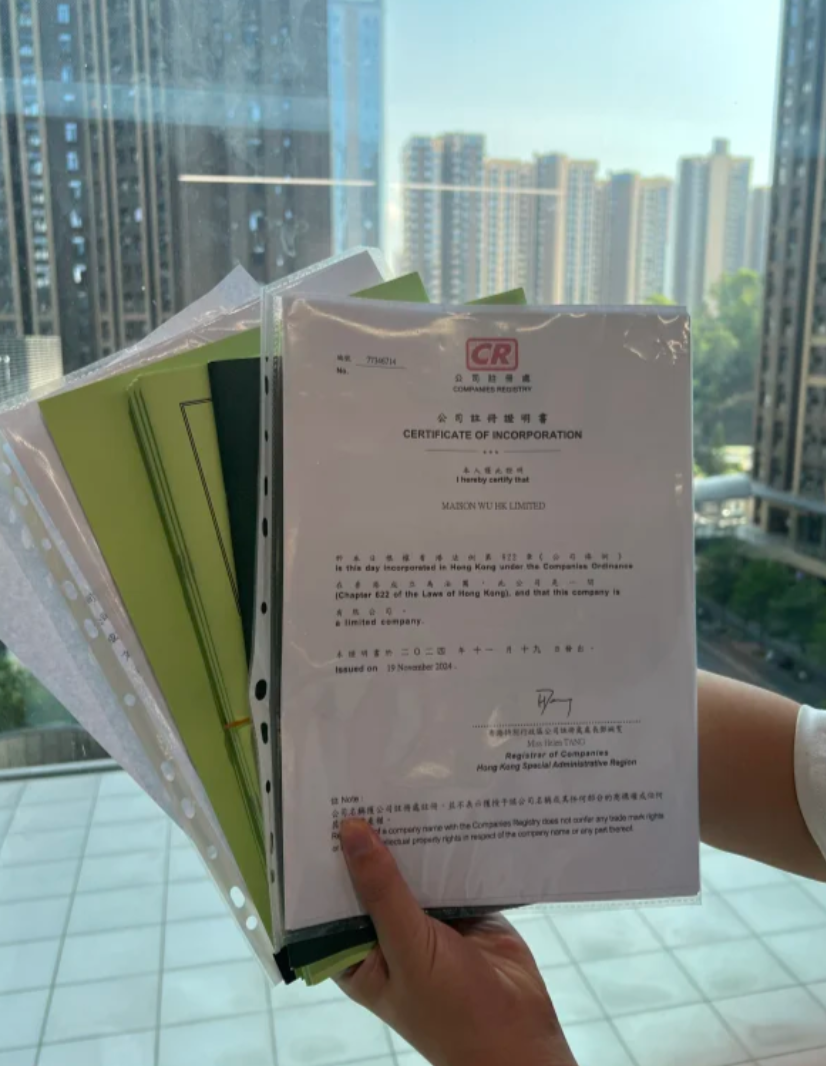

法定义务

香港公司成立后,需在每个财政年度结束后,向香港税务局提交利得税申报表(BIR51或BIR52表格),并附上经审计的财务报表(如适用),即使公司没有运营、没有盈利或处于亏损状态,仍需按时申报,否则将面临罚款、滞纳金甚至法律诉讼。 -

申报周期

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 新成立公司:首次报税期为成立日起18个月内,之后每个财政年度(通常为12个月,可自行选择年结日,如3月31日或12月31日)结束后4个月内申报。

- 非新成立公司:每年根据选定的年结日,在截止日期前完成申报(具体截止日期可通过税务局通知或代理查询)。

常见报税方式及适用情况

零申报(适用于无运营公司)

- 适用条件:公司在香港没有任何业务活动(无银行流水、无收入、无支出、无资产),且未在香港雇佣员工或租赁办公场所。

- 操作流程:填写利得税申报表(零申报版本),无需提交审计报告,直接提交给税务局。

- 注意:若公司实际有运营却进行零申报,属于违法,税务局可追溯7年内的财务记录,并处以罚款(最高HK$10,000)及补税,情节严重者追究刑事责任。

正常审计报税(适用于有运营公司)

- 适用条件:公司有业务活动(无论业务发生在香港境内或境外),包括银行账户有流水、有收入/支出、签订合同等。

- 操作流程:

① 整理财务资料(银行对账单、发票、合同、费用凭证等);

② 委托香港持牌会计师进行审计,出具审计报告;

③ 填写利得税申报表,并附上审计报告,提交给税务局;

④ 税务局根据审计报告评估应纳税额,公司按通知缴纳税款(如盈利,税率为16.5%;首200万港元利润税率为8.25%,2023/24年度起适用)。

离岸豁免(适用于业务全部在香港境外的公司)

- 适用条件:公司利润来源于香港境外,且满足“离岸经营”条件(如合同不在香港签订、客户非香港居民、货物未在香港报关/存储等)。

- 操作流程:先完成正常审计报税,再向税务局申请离岸豁免,税务局审核通过后可免缴利得税,申请周期较长(6-24个月),需提供充分证据证明业务离岸性。

关键注意事项

-

合规申报是前提

香港税务局对公司税务申报监管严格,逾期申报或虚假申报将面临处罚:免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 首次逾期:罚款HK$1,200起;

- 多次逾期:罚款递增,最高HK$10,000,同时可能被起诉至法院,影响公司信用及银行账户使用。

-

区分“不活跃报告”与“零申报”

若公司已注册但未开展任何业务,除零申报外,也可由会计师出具《不活跃业务报告》(Dormant Account Report),作为无运营的证明,避免后续税务调查风险。 -

保留财务记录

香港公司需保留至少7年的财务凭证(包括银行对账单、发票、合同等),以备税务局核查。

香港公司必须依法进行税务申报,不存在“不必纳税申报”的情况,具体申报方式需根据公司实际运营情况选择(零申报、审计报税或离岸豁免),建议委托专业的香港持牌会计师或代理机构处理,确保合规并优化税务安排,如有疑问,可直接咨询香港税务局(网址:www.ird.gov.hk)或专业税务顾问,避免因误解法规导致违规风险。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|